华源证券:首次覆盖中国人寿给予买入评级

来源:证星研报解读

2025-06-23 18:35:49

华源证券股份有限公司陆韵婷近期对中国人寿进行研究并发布了研究报告《资产负债匹配良好,分红险转型处于行业领先》,首次覆盖中国人寿给予买入评级。

中国人寿(601628)

投资要点:

中国人寿25年1季度归母净利润同比增长39.5%至288亿元,归母净资产较年初增加4.5%至5325亿元,表现稳健,具体来看:

1、归母净利润主要由保险服务业绩(保险服务收入-保险服务费用-分出保费的分摊等+摊回保险服务费用)同比增长124%驱动,其中保险服务收入在总保费平稳的背景下温和上升0.8%,而保险服务费用大幅下降32.8%,我们认为主要原因是24Q1肺炎和支气管炎赔付基数高,而今年同期恢复至正常水准,以及国寿过去销售的万能险保证利率较高,24年较低的利率环境造成亏损,25Q1利率阶段性回升使得亏损有所转回;

2、国寿25Q1新单保费同比下降4.5%,扣除高增的短期险,国寿长期险新单同比降幅约为15.1%,显示出新单的业务压力,国寿25Q1新业务价值在同比口径下增长4.8%,我们认为相较主要同业略慢主要源于开门红就转型销售难度较高的分红险,以及银保基数较高,Q2以来公司已经采取了多种有效举措提升新业务价值的完成进度,我们预计年内新单和新业务价值都将有所回暖,举措包括:产品结构由中期年金转向价值率更高的传统/分红养老年金;部分产品在保持客户利益不变的情况下,在个险报行合一的框架下通过佣金时间分布和费用结构上的调整提升价值率;集团多种方式支持Q2的绩效达成,强化必保目标的达成;

3、国寿25Q1总投资收益同比下降16.8%至538亿元,对应总投资和净投资收益率为2.75%和2.60%,较去年同期微幅下降48和22bp,整体稳定。

国寿的核心优势在于资负匹配优秀,长期风险把控严格,分红险转型领先:

1、资产负债匹配优秀:公司多年来持续收窄资产负债的久期缺口,且相较于其他上市同业保险合同负债的折现率采用20/50/60日的均线(movingaverage),国寿采取即期利率(spot),和资产端计量方式保持一致,从而减少净资产的波动,在25Q1

利润表体现为“其他债券投资公允价值变动”的-470亿元,和“可转损益的保险合同金融变动”411亿元的相对匹配;

2、负债端长期风险把控较严:我们认为近年来国寿主要销售的产品是实际久期约为10年的年金,而非同业的传统增额终寿,从而有利于规避未来的潜在利率下行风险,且由于负债端久期较短,其对应的准备金折现利率处于曲线近端,较2.5%的预定利率接近,使得国寿的服务边际(CSM)安全性较高;

3、分红险销售转型较早:分红险具有刚性成本较低、各类经济和非经济假设偏差可被CSM吸收,以及类浮息债的短有效久期特点,国寿在25年开门红就主打分红,25Q1分红险占新单期缴比例达到51.72%,进度优于大部分上市同业;销售转型较顺利的背后是个险队伍良好的姿态,国寿持续经营客户、保费、主管和新人4条生产线并保持对月均星级人力、增率等核心指标的追踪;

4、偿付分红未来有空间:截至25年Q1末,国寿的偿付能力报告中对资产端依然采用老会计准则口径,后续资产重分类后将有较大的偿付能力释放。

盈利预测与评级:我们预计公司2025-2027年归母净利润分别为1090/1213/1263亿元,同比增速分别为1.9%/11.3%/4.1%,25-27年每股内含价值为55.1/59.7/64.1元,当前股价对应PEV估值为0.73、0.67和0.63倍,首次覆盖,给予“买入”评级。

风险提示:1、长期国债利率大幅下降;2、权益市场大幅向下波动;3、新单保费大幅下降。

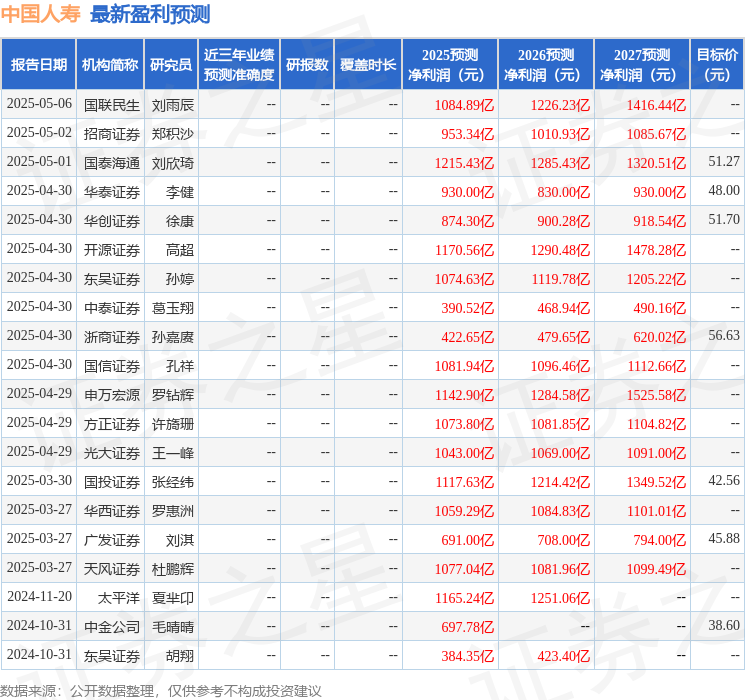

最新盈利预测明细如下:

该股最近90天内共有20家机构给出评级,买入评级19家,增持评级1家;过去90天内机构目标均价为49.42。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

证星研报解读

2025-06-23

证星研报解读

2025-06-23

证星研报解读

2025-06-23

证星研报解读

2025-06-23

证星研报解读

2025-06-23

证星研报解读

2025-06-23