核心业务失速、预制菜增长骤停,海欣食品如何消化10万吨未来新增产能?

来源:证券之星资讯

2025-12-22 09:58:52

证券之星 吴凡

近日,海欣食品(002702.SZ)发布公告称,将2023年定增募投的“水产品精深加工及速冻菜肴制品项目”(下称“水产品项目”)延期至2026年6月,这已是该项目第二次延期。

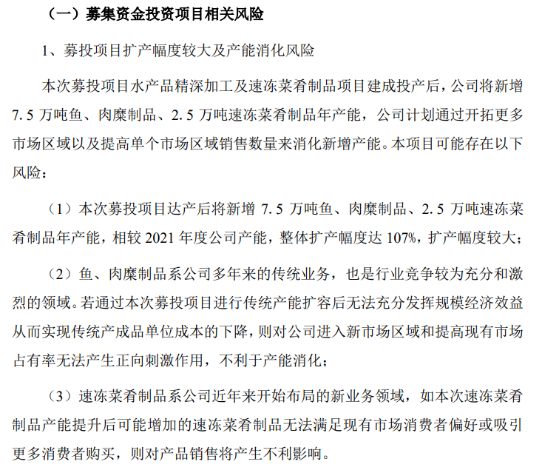

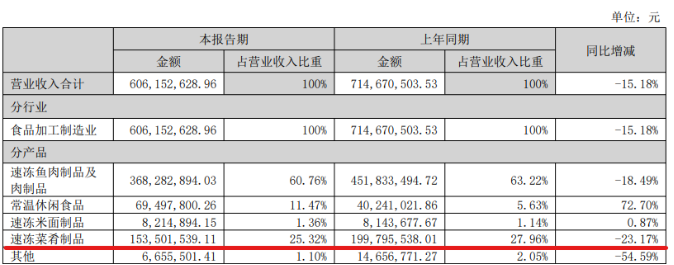

证券之星了解到,根据规划,水产品项目达产后将新增7.5万吨鱼、肉糜制品、2.5万吨速冻菜肴制品年产能,公司产能将进一步扩充。然而,作为公司核心业务的冻鱼肉制品及肉制品业务,近年销售持续萎缩,收入疲软,至今年上半年,该业务收入同比大幅下降18.49%。同时,被视为第二增长曲线的速冻菜肴制品,未能挑起业绩大梁,上半年收入同比下滑23.17%。在行业竞争加剧背景下,若市场拓展不及预期,新增产能可能会进一步拖累公司整体盈利能力。

扩产项目两度延期,产能蓝图难落地

根据海欣食品此前发布的定增计划,公司对其募投决策做出了具体说明。海欣食品业务涵盖速冻鱼肉制品、速冻肉制品、常温鱼肉制品与肉制品,以及速冻菜肴制品等。公司当时判断,未来传统火锅料行业将持续稳步发展,同时消费场景日益多元化,加之外卖、团餐等市场的快速崛起,速冻食品行业整体将迎来高速增长期。

基于这一行业预期,公司指出其原有产能已无法满足市场需求的增长。尤其在销售旺季,常出现产品供不应求的局面,导致部分客户订单无法承接。而募投项目的推进有利于解决产能瓶颈。海欣食品预计,募投项目达产后,预计年均新增销售收入和净利润分别达到14.3亿元和9484.59万元。

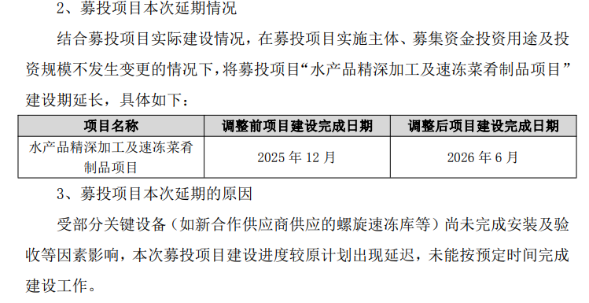

然而水产品项目的实际推进节奏一再迟于预期。项目原定于2024年12月达到可使用状态,后因工艺技术优化等原因,首次延期至2025年12月。今年10月,公司又通过优化设备采购方案、调用现有设备等方式,将项目总投资额由6.76亿元调减至5.91亿元。

直至近日,海欣食品再次公告将该项目延期至2026年6月。对于第二次延期,公司解释主要系部分关键设备(如新合作供应商提供的螺旋速冻库等)尚未完成安装与验收,导致整体建设工作晚于原定计划。

此外,水产品项目所面向的市场环境,也并非如海欣食品所预想的乐观。

证券之星梳理发现,近年来,受行业竞争加剧、消费需求疲软、成本“双向挤压”、渠道变革阵痛等因素影响,速冻食品上市公司普遍业绩承压。2024年,除行业龙头安井食品业绩双增外,其余同业公司大多表现低迷,其中,千味央厨、惠发食品业绩增长乏力,而海欣食品归母净利大幅亏损,盈利增速在四家上市公司中垫底。

中泰证券在研报中认为,今年前三季度,受制于餐饮需求波动以及禁酒令、预制菜舆论等不利因素影响,速冻食品行业增速有所放缓。报告期内,安井食品和千味央厨营收保持微弱的增长,其余两家公司继续呈现负增长;同期归母净利润普遍下滑,反映出行业整体盈利能力承压。

核心业务失速,预制菜增长骤停

具体到海欣食品。其核心业务速冻鱼肉制品及肉制品,曾贡献超八成的收入,但近年来销量与营收均持续下滑。2022年至2024年以及今年上半年,该产品的销售量分别同比下滑12.6%、3.24%、17.2%和20.01%;各期对应的收入增速分别为-3.41%、-0.47%、-18.17%以及-18.49%。

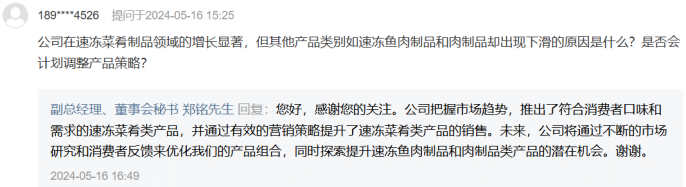

证券之星注意到,在公司召开的2023年年度业绩说明会中,有投资者询问冻鱼肉制品和肉制品却出现下滑的原因,但公司管理层未予以正面回应。

面对核心业务增长乏力,海欣食品自2021年起着手调整业务重心,逐步向速冻预制菜领域倾斜。2023年,公司通过收购东鸥食品51%股权,进一步布局高端海洋水产预制菜,试图构建新的增长支点。

过去三年间,其速冻预制菜业务表现较为突出,收入始终保持双位数增长。然而进入今年上半年,该业务销量骤降30.18%,收入同比大幅下滑23.17%。公司解释称,(销量)下滑主要源于去年同期基数中包含的鱿鱼项目及烘焙烤卷类产品业绩在本期未再延续。

由于两大主力业务表现疲软,今年上半年,海欣食品营收同比下滑15.18%至6.06亿元,今年前三季度,公司营收同比下滑15.05%至9.7亿元。

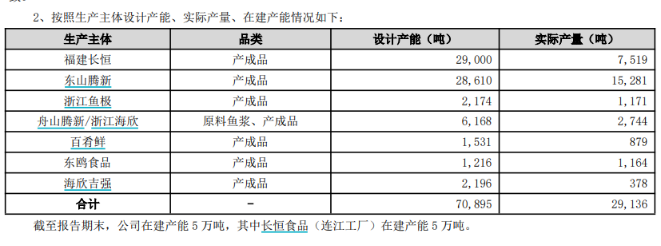

值得注意的是,在核心产品销量下滑的背景下,海欣食品多数工厂的产能未能得到充分利用。今年上半年,除东鸥食品的产能接近满负荷运转外,其余工厂均处于低负荷运行状态,整体产能利用率仅为41.1%。

在此背景下,公司未来能否有效消化募投项目投产后新增的每年10万吨庞大产能,无疑需要打上一个巨大的问号。若市场开拓不及预期,新增产能不仅难以转化为预期中的收入和利润,反而可能因固定资产折旧、运维等成本攀升,进一步侵蚀公司本已薄弱的盈利能力。(本文首发证券之星,作者|吴凡)

证券之星资讯

2025-12-22

证券之星资讯

2025-12-20

证券之星资讯

2025-12-19

证券之星资讯

2025-12-19

证券之星资讯

2025-12-19

证券之星资讯

2025-12-19

证券之星资讯

2025-12-22

证券之星资讯

2025-12-22

证券之星资讯

2025-12-22