尚太科技:六年“失血”超17亿,收入依赖宁德时代,可转债融资难解资金饥渴症

来源:证券之星资讯

2025-04-15 10:32:05

锂电负极材料企业尚太科技(001301.SZ)虽然业绩呈增长态势,但其收入高度依赖大客户宁德时代的问题仍然存在。

证券之星注意到,扛起公司营收大旗的负极材料业务的毛利率已连续两年出现下滑。在应收账款逐年走高的背景下,公司现金流持续承压,六年“失血”超17亿元。不仅如此,业绩向好的尚太科技却频繁遭遇大股东的减持。

进一步研究发现,公司的扩产项目也生变数,总投资额大幅缩水。为配合扩产项目,公司拟发行可转债募资不超过25亿元,这也暴露了公司账上资金承压的现状。

患大客户“依赖症”,现金流持续为负

公开资料显示,尚太科技主要从事人造石墨负极材料的自主研发、生产与销售,下游主要应用于动力电池和储能电池。

得益于负极材料销售量快速增长,尚太科技在最近一年及最新一期的业绩呈增长态势。2024年年度报告显示,尚太科技实现营业收入52.29亿元,同比增长19.1%;归母净利润为8.38亿元,同比增长15.97%,实现营利双增。

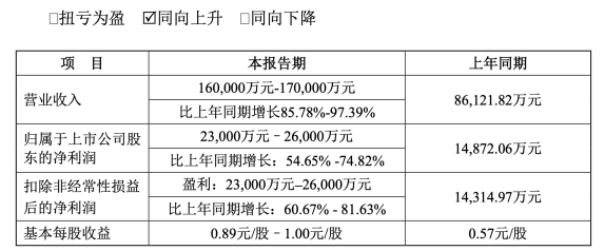

另据公司2025年一季度业绩预告显示,公司在该季度预计实现营业收入16亿元至17亿元,同比增长85.78%-97.39%;归母净利润为2.3亿元至2.6亿元,同比增长54.65%-74.82%。

结合2024年年报来看,锂离子电池负极材料作为公司的营收支柱,为公司贡献了超9成的收入。2024年,该业务实现收入为47.07亿元,同比增长25.97%。

但由于近几年负极材料产能持续增长,而下游需求的增长速度却不及供应的提升,石墨负极行业市场竞争和内卷现象不断加剧,公司负极材料业务的毛利率已连续两年出现下滑,由2022年的43.66%降至2024年的23.81%,近乎“腰斩”。

除了负极材料业务之外,公司碳素制品和其他业务均出现不同程度的下滑。2024年,公司上述两大业务的收入分别为3.32亿元、1.91亿元,同比分别下滑23.36%、13.82%。

目前,尚太科技已进入下游知名行业如宁德时代、国轩高科、蜂巢能源、雄韬股份、万向一二三、欣旺达、远景动力、瑞浦兰钧、宁德新能源等知名锂离子电池厂商的供应链。

证券之星注意到,作为宁德时代负极材料的主要供应商之一,公司营收高度依赖宁德时代。2022年-2024年,尚太科技对前五大客户销售金额占当期营业收入比重分别为79.1%、79.98%、87.52%,逐年走高。其中,公司对宁德时代及其子公司销售金额占当期营业收入的比重分别为56.65%、61.12%、73.44%,呈逐年走高态势。

此外,尽管公司在2024年实现营利双增,但公司经营性现金流净额为负值。2024年,公司经营性现金流净额为-2.84亿元。实际上,自2019年起,公司该指标已连续六年为负,合计“失血”超17亿元。

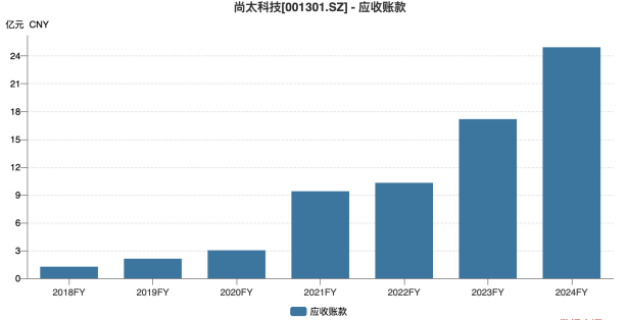

持续增长的应收账款是造成其现金流持续承压的原因之一。尤其是在2023年及2024年,公司应收账款的增速远高于营收。2023年-2024年,公司的应收账款分别为17.18亿元、24.94亿元,同比增幅分别为66.63%、45.15%,而对应营收增速则为-8.18%、19.1%。

大股东撤退,减持动作不断

证券之星注意到,业绩向好的尚太科技遭到了公司大股东减持。

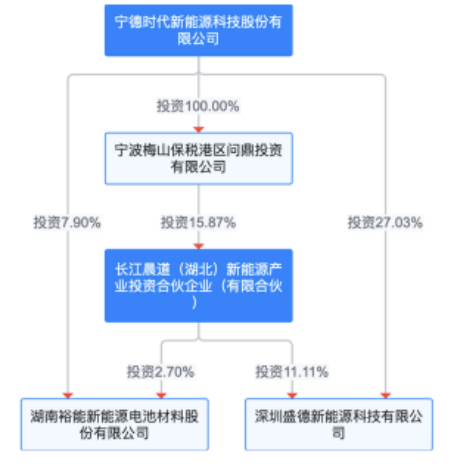

据公司3月24日发布的公告显示,公司持股5%以上的股东长江晨道(湖北)新能源产业投资合伙企业(以下简称“长江晨道”)因自身经营需求,计划在15个交易日之后的3个月内以大宗交易方式减持公司股份合计不超过519.66万股。

据了解,长江晨道是宁德时代的参股公司。天眼查信息显示,长江晨道的主要合伙人宁波梅山保税港区问鼎投资有限公司是宁德时代的全资子公司。在此次减持前,长江晨道对尚太科技的持股比例为为9.45%,为公司的第二大股东。若公告当日收盘价62.15元/股计算,长江晨道此次套现金额不超过3.23亿元。

实际上,这已经是长江晨道近半年来发起的第二次减持计划。在去年10月28日至11月6日期间,长江晨道已累计减持尚太科技260.95万股股票,共套现1.85亿元。结合股价表现来看,长江晨道此次减持恰逢尚太科技上涨期间。

除长江晨道之外,尚太科技还遭到招银朗曜和招银叁号两位股东联手减持。据公司1月23日发布的减持公告显示,在2024年10月28日至2025年1月15日期间,招银朗曜及其一致行动人招银叁号均通过集中竞价减持方式,合计减持公司股份194.06万股,共套现1.27亿元。

本次权益变动后,招银朗曜和招银叁号合计持有公司股份1230.77万股,持股比例从5.48%降至4.73%,招银朗曜及其一致行动人招银叁号不再为公司持股5%以上的股东。

扩产项目大缩水,资金链承压

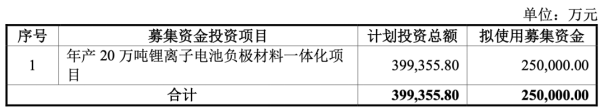

目前,尚太科技的产能扩张计划正在加速推进。公司于今年1月公告称,公司拟发行可转债募资不超过25亿元,拟全部用于年产20万吨锂离子电池负极材料一体化项目的投资。

据了解,该项目的实施主体为尚太科技全资子公司山西尚太,总投资为40亿元,计划建设期为18个月。项目建成投产后,公司将新增年产20万吨人造石墨负极材料一体化产能。

进一步研究发现,该项目的投资金额和产能规划已经历多次调整,且进展并不顺利。

早在2022年11月,尚太科技子公司山西尚太与山西晋中市昔阳县人民政府签署投资合作协议,拟在昔阳县投资建设年产30万吨锂离子电池负极材料一体化项目,投资金额约120亿元。

该项目最终未能按原计划推进。今年1月11日,公司发布公告称,由于该项目部分土地曾为原煤矿坑土地,政府进行土地平整投资耗费巨大,存在一定客观困难,故未实际进行建设推进。

基于此,公司对项目投资额以及项目建设内容、投资金额等进行了调整。调整后,项目投资额由120亿元降至40亿元,产能由30万吨/年降至20万吨/年,用地规模也由此前的2000亩缩减至1000亩。

项目投资金额的大幅“缩水”引起市场关注。据财联社报道,在尚太科技召开的股东大会上,公司管理层针对该问题作出回应,称公司原计划30万吨产线的实际投资金额,可能只需要80亿-100亿元。尚太科技在产线建设上具有一定成本优势,根据当前实际运营项目的情况来看,1万吨的产能大概需要投资1.3亿-1.4亿元。

但随后在在2月14日的签约仪式中,该项目的投资总额再度变更。据《晋中日报》相关报道指出,昔阳县人民政府与尚太科技子公司山西尚太举行签约仪式,宣布总投资60亿元、年产20万吨锂电池负极材料一体化项目落地晋中。

随后,尚太科技投资者关系部门回应《第一财经》称,该项目最终最终落地是40亿元(建20万吨/年)产能。对于与地方媒体间的口径差异,工作人员称具体以公司的公告为准。

尽管项目总投资已大幅削减至40亿元,但对于尚太科技而言,这一扩产计划依然面临不小的资金压力。截至2024年末,公司账面货币资金及交易性金融资产总计为6.85亿元,远无法覆盖项目所需资金。即便此次可转债募资计划能够全额完成,尚太科技仍需自筹至少8.15亿元资金填补缺口。

更为关键的是,尚太科技账上资金已难以覆盖其短期债务。年报显示,2024年,公司短期借款及一年内到期的非流动负债共计8.23亿元。加之公司经营性现金流还在不断“失血”的情况下,40亿元扩产计划恐将推高公司的负债水平。(本文首发证券之星,作者|李若菡)

格隆汇

2025-04-16

格隆汇

2025-04-16

格隆汇

2025-04-16

格隆汇

2025-04-16

格隆汇

2025-04-16

格隆汇

2025-04-16