银行行业点评报告:信贷社融增长背离,存款活化流向非银

来源:开源证券

2025-08-15 14:12:00

(以下内容从开源证券《银行行业点评报告:信贷社融增长背离,存款活化流向非银》研报附件原文摘录)

信贷受短贷冲量透支,反内卷亦压降融资空间,票据贡献主要信贷增量

7月人民币贷款负增500亿元,同比多减3100亿元,余额增速6.9%较6月下降0.2pct。需求尚未扩张同时其余因素亦制约:1、7月信贷投放易受季节性影响,季末月银行易有冲贷行为,随后于7月放缓,用于冲量的短期贷款到期偿还拖累读数;2、企业在“反内卷”环境下削减资本开支,缩减了融资需求;3、置换债发行年内虽前置但7月仍持续发力,企业中长期贷款增速受此影响。结构上居民、企业需求双弱,票据冲量形成支撑:7月企业贷款增加600亿元,短期、中长期分别减少5500、2600亿元,中长贷负增为多年来首次。我们认为短贷增长压力主要源于部分银行于6月末配合银行考核而冲量短贷投放,7月初随即偿还;而中长期贷款增长受债务置换影响,同时反内卷亦挤出部分低效空转贷款,对拖欠企业账款的清理也阶段性压降部分企业信贷需求。信贷贡献主要来自票据同比多增3125亿元,月末票据利率下行已提前预示信贷投放偏弱。居民端看,短贷及中长贷均减少,短贷减少幅度更大,或反映前期银行在价格战内卷过程中,短贷冲量透支了部分需求,伴随贴息政策释放真实消费需求亦有望提振,而中长贷偏弱反映按揭需求仍待改善,尤其是部分二、三线城市房价尚未企稳过程中,居民观望情绪居多。

社融增长与信贷增长背离,政府债发力下金融支持实体主要方式为直接融资

7月份社融新增1.16万亿元,同比多增2893亿元;存量增速为9.0%,较6月上升0.1pct,社融增速自一揽子金融政策发布后持续有升。社融贡献仍主要来自政府债券,信贷仍为主要拖累项,当前社融与信贷增速呈现背离,或代表金融对实体经济支持主要方式由间接融资(贷款)向直接融资切换,结合“反内卷”政策下低息低效贷款的逐步压降,未来信贷数据对经济反映程度或趋弱。继续成为新增社融的重要拉动分项。第一、7月政府债新增1.24万亿元为多年来同月最高水平,同比亦多增5559亿元,年内政府债发行虽前置但7月新仍维持高位,后续发行节奏大概率放缓,政府债对信贷的替代效应或逐步减弱。第二、社融口径人民币信贷同比少增2237亿元,信贷仍拖累社融增长,但二者对实体经济支持力度相同,故需理性看待政府债对信贷的替代效应,此外价格方面7月新发放企业/个人住房贷款利率分别为3.20%、3.10%,低息贷款的逐步压降或使新发利率企稳;第三、7月企业债融资新增2791亿元,同比多增755亿元,科创债发行提速亦贡献社融增长。

存款延续活化迹象,但并非预示经济活跃度提升,居民存款向权益市场迁徙

7月M2同比增长8.8%环比上升0.5pct;M1同比增长5.6%,环比大幅提升1.0pct。M1增速大幅回升同时M2-M1剪刀差收窄,存款虽呈活化迹象但并非反映实体经济活跃度提升:1、去年同期受手工补息整改影响,活期存款挤水分致使基数较低;2、政府债券大幅多增环境下,财政存款同比多增1247亿元幅度有限,或体现财政对实体部门的支出加速,尤其是化债资金下拨后堆积在企业活期账户上将推升M1;3、非银存款同比大幅多增1.39万亿元,结合居民存款同比多减0.78万亿元,存款由居民流向非银部门特征明显,而受制于理财增长偏弱,推测资金主要受风险偏好提升影响,部分高息存款到期后流向权益市场。

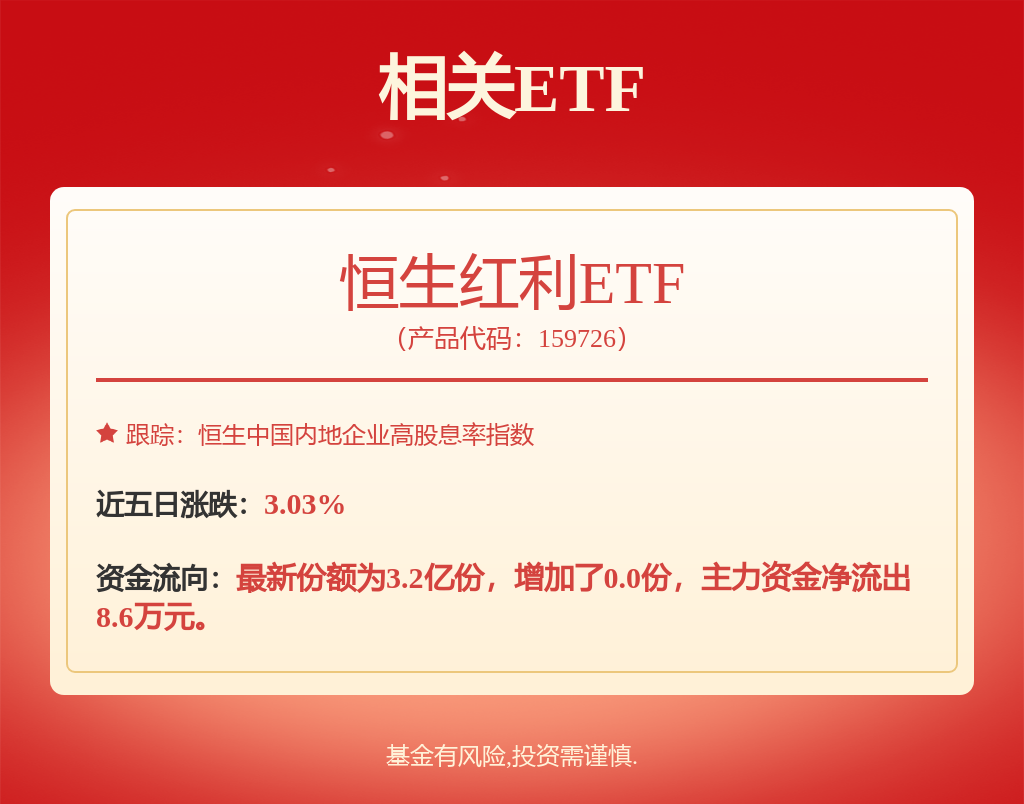

投资建议:红利策略仍稳固,稳增长驱动估值修复

当前金融对实体支持,增量部分以直接融资为主,信贷数据反映信息有限,而存款由居民向权益市场搬家的现象,亦反映投资者在无风险收益率下行环境下,资金由储蓄被动挤出后风险偏好的提升。我们认为以国有行为代表的红利资产较无风险利率仍具性价比。而基本面修复仍取决于政策的落地实效,如财政贴息等政策的发力,将对银行信贷增长及息差稳定予以呵护,红利逻辑受此强化。基于组合配置的策略,我们推荐推荐中信银行,受益标的建设银行、农业银行、招商银行、北京银行、江苏银行、杭州银行、渝农商行。

风险提示:宏观经济增速下行,政策落地不及预期等。

信贷受短贷冲量透支,反内卷亦压降融资空间,票据贡献主要信贷增量

7月人民币贷款负增500亿元,同比多减3100亿元,余额增速6.9%较6月下降0.2pct。需求尚未扩张同时其余因素亦制约:1、7月信贷投放易受季节性影响,季末月银行易有冲贷行为,随后于7月放缓,用于冲量的短期贷款到期偿还拖累读数;2、企业在“反内卷”环境下削减资本开支,缩减了融资需求;3、置换债发行年内虽前置但7月仍持续发力,企业中长期贷款增速受此影响。结构上居民、企业需求双弱,票据冲量形成支撑:7月企业贷款增加600亿元,短期、中长期分别减少5500、2600亿元,中长贷负增为多年来首次。我们认为短贷增长压力主要源于部分银行于6月末配合银行考核而冲量短贷投放,7月初随即偿还;而中长期贷款增长受债务置换影响,同时反内卷亦挤出部分低效空转贷款,对拖欠企业账款的清理也阶段性压降部分企业信贷需求。信贷贡献主要来自票据同比多增3125亿元,月末票据利率下行已提前预示信贷投放偏弱。居民端看,短贷及中长贷均减少,短贷减少幅度更大,或反映前期银行在价格战内卷过程中,短贷冲量透支了部分需求,伴随贴息政策释放真实消费需求亦有望提振,而中长贷偏弱反映按揭需求仍待改善,尤其是部分二、三线城市房价尚未企稳过程中,居民观望情绪居多。

社融增长与信贷增长背离,政府债发力下金融支持实体主要方式为直接融资

7月份社融新增1.16万亿元,同比多增2893亿元;存量增速为9.0%,较6月上升0.1pct,社融增速自一揽子金融政策发布后持续有升。社融贡献仍主要来自政府债券,信贷仍为主要拖累项,当前社融与信贷增速呈现背离,或代表金融对实体经济支持主要方式由间接融资(贷款)向直接融资切换,结合“反内卷”政策下低息低效贷款的逐步压降,未来信贷数据对经济反映程度或趋弱。继续成为新增社融的重要拉动分项。第一、7月政府债新增1.24万亿元为多年来同月最高水平,同比亦多增5559亿元,年内政府债发行虽前置但7月新仍维持高位,后续发行节奏大概率放缓,政府债对信贷的替代效应或逐步减弱。第二、社融口径人民币信贷同比少增2237亿元,信贷仍拖累社融增长,但二者对实体经济支持力度相同,故需理性看待政府债对信贷的替代效应,此外价格方面7月新发放企业/个人住房贷款利率分别为3.20%、3.10%,低息贷款的逐步压降或使新发利率企稳;第三、7月企业债融资新增2791亿元,同比多增755亿元,科创债发行提速亦贡献社融增长。

存款延续活化迹象,但并非预示经济活跃度提升,居民存款向权益市场迁徙

7月M2同比增长8.8%环比上升0.5pct;M1同比增长5.6%,环比大幅提升1.0pct。M1增速大幅回升同时M2-M1剪刀差收窄,存款虽呈活化迹象但并非反映实体经济活跃度提升:1、去年同期受手工补息整改影响,活期存款挤水分致使基数较低;2、政府债券大幅多增环境下,财政存款同比多增1247亿元幅度有限,或体现财政对实体部门的支出加速,尤其是化债资金下拨后堆积在企业活期账户上将推升M1;3、非银存款同比大幅多增1.39万亿元,结合居民存款同比多减0.78万亿元,存款由居民流向非银部门特征明显,而受制于理财增长偏弱,推测资金主要受风险偏好提升影响,部分高息存款到期后流向权益市场。

投资建议:红利策略仍稳固,稳增长驱动估值修复

当前金融对实体支持,增量部分以直接融资为主,信贷数据反映信息有限,而存款由居民向权益市场搬家的现象,亦反映投资者在无风险收益率下行环境下,资金由储蓄被动挤出后风险偏好的提升。我们认为以国有行为代表的红利资产较无风险利率仍具性价比。而基本面修复仍取决于政策的落地实效,如财政贴息等政策的发力,将对银行信贷增长及息差稳定予以呵护,红利逻辑受此强化。基于组合配置的策略,我们推荐推荐中信银行,受益标的建设银行、农业银行、招商银行、北京银行、江苏银行、杭州银行、渝农商行。

风险提示:宏观经济增速下行,政策落地不及预期等。

万联证券

2025-08-15

山西证券

2025-08-15

开源证券

2025-08-15

开源证券

2025-08-15

中国银河

2025-08-15

华安证券

2025-08-15

证券之星资讯

2025-08-15

证券之星资讯

2025-08-15

证券之星资讯

2025-08-15