翔楼新材:财通证券、高竹基金等多家机构于4月25日调研我司

来源:证星公司调研

2024-04-26 10:21:27

证券之星消息,2024年4月26日翔楼新材(301160)发布公告称财通证券于朔 韩家宝、高竹基金李心宇、光大证券陈无忌、光大证券研究所洪晨露、国海证券葛弋洲、国华人寿鞠龙、国金证券李超 王钦扬、国联证券股份有限公司刘依然、国泰君安证券魏雨迪 王宏玉、海创(上海)私募基金管理有限公司樊生龙、海创基金齐腾 袁野、财通证券研究所赵子淇、海通资管罗子博、华福证券柴泽阳、华泰证券王鑫延、嘉实基金卓佳亮、九方智投王德慧、犁得尔投资陈恺睿、陆家嘴信托胡瑞丽、民生证券任恒 匡人雷、名禹资产朱细汇、勤辰资产周南、常春藤资产饶海宁、睿亿投资吕乐艺、山合投资王兆成、山西证券冀泳洁、上海翀云私募基金俞海海、上海递归私募基金管理有限公司于良涛、上海国鸣投资管理有限公司张同鑫、上海苓茏投资管理有限公司鲁艳妮、上海石舍资产管理有限公司董迎、上海胤胜资产杨潇、上海涌乐私募基金管理有限公司杨润泽、淳厚基金廖辰轩、上海远希私募基金袁莉、上海证券李煦阳、细水投资刘伟、银润资产李悦、甬兴证券王琎、誉华资产管理上海有限公司俞俊、远信投资袁迦昌、长江证券易轰、长信基金黄振华 陈佳彬、浙江秘银投资管理有限公司董一平、淳厚基金管理有限公司陈印、浙江前川投资管理有限公司蔡钊永、浙江瑞丰达资产管理有限公司吴杰、浙商证券宋伟 沈皓俊 周向昉、中庚基金薛潇 张宜欣、中金公司资产管理部徐榕、中信建投证券邓胜、中信资管曾征、中银国际资管赵颖芳、中邮证券王靖涵、东方证券宁小涵、东吴证券米宇、东证资管袁钉、投资者于2024年4月25日调研我司。

具体内容如下:

问:我有3个,1)公司此前产能扩张步伐稳定,以后公司规划的节奏是什么样?2)当下公司下游以汽车零部件应用为主,安徽投产后大概是什么比例?3)精冲新材料作为非标产品,公司如何实现高性能运营?

答:1)今年产能仍以苏州工厂为主,公司会继续采取优化工艺、优化排产等措施挖掘产量潜力,力争实现产量增长;安徽工厂2025年第一年实际产能需要看设备调试和人员磨合情况,会力争实现4万吨以上的产量。2)安徽工厂项目也会以汽车、轴承、高端制造为主。高端精密零部件材料用量不大,但附加值远高于汽车和轴承材料。3)公司针对非标产品,会针对每个产品和产品规格建立系统数据库+以及有专人(销售、技术等)跟随客户需求;此外,公司从开厂到现在,客户稳定性很强,很多大客户订单规格保持稳定,因此针对定制化管理,公司也会制定文件标准,实现精细化管理。

问:公司产品吨净利此前会增长,以后会趋于稳定还是会保持增长?

答:公司的材料得到应用是需要长期磨合,验证才能进入供应链建立长期合作关系的,因此长期发展以来,业务订单总是稳中有升,在安徽新厂投产前,吨净利是比较稳定的。

问:2023年16万吨产量中,是否统计过多少属于汽车,与燃油发动机强相关的有多少?燃油和新能源车相比需求更多还是更少?多少属于前装,多少属于后装?

答:公司85%左右是供给下游汽车行业,这85%里面50%左右是门锁、座椅、天窗、转向系统等燃油和新能源都会应用的平台件,还有30%左右是动力系统相关,这部分动力系统相关的材料应用于燃油车、新能源混动等领域,具体比例公司也无明确数据。前装后装是终端的数据,公司没有统计过。

问:轴承材料的市场空间有多少?

答:轴承材料本身有几百亿的市场空间,公司也是国内做轴承材料国产替代的龙头,此前轴承高端材料是用的德国比尔斯坦,以及日本韩国的材料商的产品。

问:介绍一下进入日系车回带来多大成长空间,以及工业应用领域市场的格局、开拓难度和汽车领域有什么区别,公司怎么看待这一市场?

答:日系的材料此前是日本韩国供应较多,价格偏高,随着这几年汽车行业竞争加剧,日系车在国内竞争力逐渐减少,日系客户面临较大的降本压力,因此选择了翔楼作为材料的解决方案提供商。目前已经开始逐渐开始合作,采用用于门锁、座椅、变速箱、离合器等部分,预计日系客户会成为新的业务增长点。工业板块中仅工具、刀具领域就是一个很大的板块,比如公司在和博世电动工具之类探讨合作机会。但整体而言,汽车仍会是最大的市场。对比全球龙头企业,威尔斯等都是百万吨以上的级别,因此公司认为借助出海等机会,新材料行业天花板很高。

问:想一下商业模式方面,未来公司成长后议价能力是否有改善,收付款情况如何?

答:公司90%以上采购是来自于宝钢,公司采购量很大,会有一定原材料价格优势。公司作为精冲新材料企业,高度重视产品的稳定性性能要求,和宝钢有战略合作,能为公司提供品质高度可控稳定的产品,对公司长远发展有利。公司的报价的机制,也是得到外企客户充分认可的,也比较稳定。

问:中长期来看,冲压材料替代空间有多大?未来毛利率会不会更高?

答:以中国汽车产量3000万辆来看,国外单车用量25公斤左右,国内15-20公斤,在考虑冲压过程中材料的损耗率,预计是一个非常巨大的市场。公司专注在细分领域里开发多元化材料,未来安徽工厂新机器、智能化设备会支撑公司做出更轻更薄的材料,市场空间会持续打开。另外,仅以精冲而言,全球汽车精冲材料市场约300万吨,其中中国70-100万吨;而广义的定制化冲压材料单车用量大约有几百公斤,每年都存在一定的量替代更新。我们计算只要汽车上替代1公斤,意味着有约4.5万吨需求量新增。精冲工艺能实现大幅降本,极端的能下降70%。原来很多是机加工、铸造之类工艺生产的原材料已经完成了工艺替换。比如轴承保持架,机加工,需要经过削薄、精加工步骤,现在已经有从型材挤压成带材,再冲压,效率得到大幅提升。因此冲压材料的市场机会在未来工艺替代中持续增加。毛利率变高的原因,一方面是很多新项目是公司开发的新产品,公司议价空间高,同时,通过淘汰一些低毛利产品,或者是竞争对手已经跟上在做的,实现了订单稳定的前提下毛利持续优化。

问:公司的材料在下游是否有成材率之类的比例?

答:在下游材料利用率是50-60%。公司自身生产过程大约是90%成材率。

问:冲压帮助客户降本的逻辑,是单位售价更高但用量更少的概念么?

答:帮助公司降本可以从几个角度理解,一方面是加工端,客户原有的加工方式效率低、能耗高,现在可能用了精冲材料,价格更高但是算到总成本会更低;此外,在最终的零部件使用寿命也会增加。因此整体上冲压能够显著帮助客户降本。

问:公司现在吨净利1100左右,威尔斯之类有多少?

答:吨净利水平取决于产品的生产难度,如果国内不能做的威尔斯他们利润空间就很高,国内能做到的我们能做的,双方利润空间就差不多,实际生产中也会与公司能做出来的成本控制能力有关。

问:公司和客户采用EVI模式合作,机器人用的柔轮之类和谁在布局?采用精冲材料和和原方案相比有什么优势?这个方式海外是否有在使用?

答:合作方暂时不方便透露。和传统方案相比,以前是锻打之类方式,现在公司用板材做,已完成了初步的技术论证,成本减少大概能有70%,生产周期效率上提升3倍。当然冲压做出毛坯后,还需要客户研磨、开齿等。目前是和国内的客户合作,海外暂时没有用这种方式。

问:客户付款周期情况?汽车和轴承,现金流是否会优化?

答:付款周期60-90天,比较稳定,公司在2023年4季度只有100多万净现金流,主要是订单旺盛,公司增加备货等原因。公司会动态调整承兑汇票和现款的政策,因此各季度的现金流会呈现一定差异。对于长期合作的老客户,仍是发货后付款的模式,新客户会有30%的预收款政策,以确保公司现金流健康稳定。

翔楼新材(301160)主营业务:从事定制化精密冲压特殊钢材料的研发、生产和销售。

翔楼新材2024年一季报显示,公司主营收入3.5亿元,同比上升35.38%;归母净利润5066.28万元,同比上升26.96%;扣非净利润4825.12万元,同比上升41.28%;负债率13.39%,投资收益60.23万元,财务费用66.63万元,毛利率25.06%。

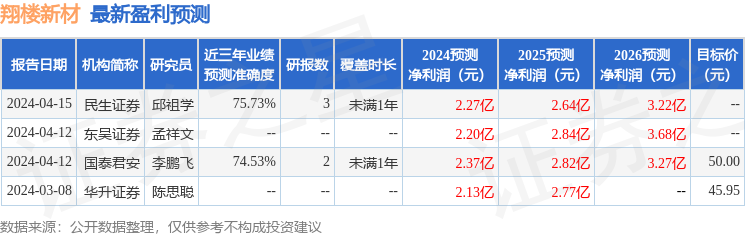

该股最近90天内共有3家机构给出评级,买入评级2家,增持评级1家。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出546.44万,融资余额减少;融券净流出18.0万,融券余额减少。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

证星公司调研

2024-05-05

证星公司调研

2024-05-05

证星公司调研

2024-05-05

证星公司调研

2024-05-05

证星公司调研

2024-05-05

证星公司调研

2024-05-01

证券之星资讯

2024-05-05

证券之星资讯

2024-05-05

证券之星资讯

2024-05-05